トップページ > 外国人雇用と税務

外国人雇用と税務

日本国内の企業が雇用し賃金を支払う外国人従業員には、所得税が課税されます。当然、源泉徴収を行う必要がありますし、そのための給与計算事務も発生します。

とはいえ、雇用する外国人がどこに居住しているか、何年日本に住んでいるかなどの条件によって、所得税の課税対象となる範囲や課税方法は異なります。

また日本では源泉徴収があたりまえですが、そうした日本の給与支払方式に不慣れな外国人従業員の場合、総支給額と手取り額の差がクレームになり、トラブルへと発展する可能性も少なくありません。

加えて、日本国内で雇用された外国人と海外の本店・支店・関係会社などから転勤してきた外国人とでは給与計算の流れも変わります。

今回の記事では、このような税務や給与計算事務の面に注目しながら、外国人従業員を雇用する企業が知っておくべきポイントをお話しします。

目次

1.居住者と非居住者の課税範囲

2.課税範囲と課税方法に関する注意点

3.外国人従業員がいる企業の給与計算

4.外国人従業員への事前説明

5.ローカル社員とエクスパッツについて

6.一年間の給与計算の流れ

7.まとめ

1.居住者と非居住者について

日本で働く外国人労働者は、大きく分けて「居住者」と「非居住者」に区別されます。このうち居住者は、さらに「非永住者」と「非永住者以外の居住者」に分けられます。

外国人労働者の給与などにかかる所得税の課税範囲は、この区分によって決まります。

このため給与計算事務を正確に行うために、まずは対象となる外国人の区分をしっかり判断しなければなりません。

■「住所」と「居所」について

居住者と非居住者の判定は、対象となる外国人の「住所」と「居所」を基準に行われます。

このうち「住所」というのは、個人の生活の本拠のことです。もっともこの判断は単純なものではありません。

実際に「住所」があるかどうかを判断するには、住居、職業、資産の所在、親族の居住状況、国籍といった「客観的事実」に基づいて、その人の生活の中心がどこかを判定する必要があります。

単純に滞在日数だけで判断されるわけではないため、仮に1年の半分以上(183日)を外国で過ごしていても、「日本に住所がある」とされることもあります。

一方の「居所」とは、その人の生活の本拠ではないものの、その人が現実に居住している場所のことです。

■「居住者」と「非居住者」

対象となる外国人が以下の条件を満たす場合、その人は「居住者」とされます(どちらかを満たす必要があります)。

A『日本国内に住所がある』

または

B『日本国内に1年以上居所がある』

住所と居所の区別については、すでに説明しました。基本的に、日本で働くために入国する外国人労働者は、原則としてこの居住者と推定されます。

これに対し、以下の条件に当てはまる外国人は「非居住者」となります(どちらかを満たす必要があります)。

C『日本国内に住所も居所もない』

または

D『日本国内に1年未満の居所がある』

ですから日本で働くために入国しても、雇用契約などによって滞在期間が1年未満であることが明らかなら、非居住者として扱われる可能性があります。

■「非永住者」と「非永住者以外の居住者」

居住者は、さらに「非永住者」と「非永住者以外の居住者」に区別されます。このうち「非永住者」かどうかを判断するのは、以下の条件です(両方満たす必要があります)。

E『日本国籍を持っていない』

かつ

F『過去10年以内の期間に、日本国内に住所か居所があった期間の合計が5年以下』

逆に、この条件に当てはまらない居住者は「非永住者以外の居住者」ということになります。

2.課税範囲と課税方法に関する注意点

外国人従業員が、「居住者」(非永住者以外の居住者・非永住者)と「非居住者」のどれに当てはまるかは、所得税の課税範囲や課税方法などに大きく影響します。

■課税範囲

たとえば最も一般的な「非永住者以外の居住者」の場合、日本国内・国外のいずれで発生した所得にも課税されます。

一方「非永住者」の場合は、日本国内で生じた所得に加え、外国で生じたものの日本国内で支払われた所得、あるいはは日本国内に送金された所得に対して課税されます。

非居住者の場合は、純水に日本国内で生じた所得のみに課税されます。

■課税方法

「居住者」の課税方法は、外国人従業員から「給与所得者の扶養控除等申告書」の提出を受けたうえで、給与などを支払う都度、源泉徴収を行ないます。そして12月の最終支払日に「年末調整」を行ない、所得税を精算します。

一方「非居住者」の課税は原則として20%の税率による「源泉分離課税」として行われ、その時点で納税が完結します。ただし控除対象となる扶養親族の判定は、年末(12月31日)の状況で判断されます。

なお扶養する親族に当てはまるのは、以下の要件をすべて満たした場合です。

1.納税者の親族である

2.納税者と生計を共にしている

3.年間の所得金額が38万円以下

4.他の者の扶養親族になっていない

ちなみに、外国人従業員と扶養される親族が同居している必要はありません。扶養していることを証明する海外送金の事実を確認できれば、外国に居住する親等でも認められます。

ここまでで説明してきたように、外国人従業員がどのカテゴリに区分されるかは、所得税の課税範囲や課税方法に影響を与える非常に重要な要素です。

実際の給与計算業事務で判断に困った場合は、自己流で解決しようとせず、まずは税務署などに相談すると良いでしょう。

3.外国人従業員がいる企業の給与計算

外国人従業員がいる企業の給与計算は、基本的には日本人従業員のみを雇用する会社と同じです。具体的には、以下の式に従って事務処理を行ないます。

「労働条件通知書などにより決定された給与 -(健康保険料+厚生年金保険料+所得税)」

もちろん労働条件通知書以外に規定された手当があれば、その分は支給対象になりますし、社内積立などの制度を設定しているなら、あらかじめ決められた分が控除対象になります。

いずれにしても、この計算処理は特に難しいものではありません。

給与計算の結果は「給与明細書」に記載されます。ここに記載される項目は、原則として「勤怠」「支給」「控除」「差引支給額」です。

これらの項目は「賃金台帳」にも同様に記載され保管されますが、一般に外国人は日本人と比較して勤務日数や労働時間、残業時間にシビアです。

無用なトラブルを招かないためにも、労働基準法や就業規則に則った運用を特に心がけるべきでしょう。

適切な勤怠管理体制を構築できなければ、法令違反の問題に加えて、外国人従業員との信頼関係が破壊される恐れもあります。

ですから経営者はもちろん、給与計算事務を行う担当者も、給与計算や勤怠管理に関連する各種法規(労働基準法や社会・労働保険に関する法律、所得税法など)をある程度理解して、外国人従業員から質問があった場合は明確に応えられる準備をしておくべきです。

4.外国人従業員への事前説明

外国人従業員と企業との間でトラブルになりやすいのが「総支給額と手取り額の差」です。

日本人従業員であれば、一般に総支給額から各種税金や保険料が控除されるのは「当然」という暗黙の了解があります。

ですから募集の際にも、控除額についていちいち説明したり合意したりすることはあまりありません。

しかし、こうした慣習を十分に理解していない外国人労働者は珍しくありません。

この結果、会社としては規定通りの給与を支払っているのに、「応募の際に提示された金額と(控除された後の)支給額が大きく違う」というクレームが発生することになるのです。

このトラブルの原因は、企業側の説明不足と外国人側の誤解です。

ですから外国人労働者を採用する場合は、日本人同士で通用する暗黙の了解に頼らずに、応募の段階からしっかりとした説明をすべきでしょう。

具体的には、給与の総支給額から社会保険料・所得税・住民税などが控除されるため「総支給額(グロス)と手取額(ネット)が大きく異なる」ことを説明し、給与計算のシミュレーションを通して、実際のグロスとネットを明示します。

なおこの際には、「通勤費」などの各種手当てや控除などもで、きる限り詳細に、現実に合わせて適用することが大事です。

外国人従業員との信頼関係を構築するためにも、考えられる限り丁寧で細かな説明を根気よく行うようにしましょう。

5.ローカル社員とエクスパッツについて

外国人労働者を雇用するパターンには、大きく分けて日本国内で現地採用するものと、海外の本店・支店・関係会社などから日本に転勤してくるものがあります。

前者はローカル社員、後者はエクスパッツです。

ローカル社員とエクスパッツの違いは、給与の計算方法にも表れます。

国内で採用されるローカル社員は「居住者」扱いになることがほとんどですが、エクスパッツの場合、企業側の源泉所得税や社会保険料などの負担額、滞在期間はエクスパッツごとに異なります。

たとえば企業側が税金や社会保険料相当額を手当として負担するケースでは、手当分は経済的利益とみなされ、毎月の源泉所得税や社会保険料などの対象になります。

このため、総支給額と源泉所得税等が整合性を保つまで反復計算し、最終的な源泉所得税や社会保険料を算出する「グロスアップ計算」が必要です。

また健康保険と厚生年金保険についても、日本企業から給与の支払いを受けているか、海外の企業受けているかによって扱いが違います。

もし給与の全額を海外の企業が支払っている場合、日本で給与計算の業務を行う必要はありません。

これに対し派遣や出向の期間が5年以内で、派遣元の企業がある国と日本との間で社会保障協定が締結されている場合は、日本の厚生年金保険への加入は免除されます。協定の内容によっては健康保険も免除されるため、給与計算にこれらを含める必要はありません。

一方、エクスパッツが日本の企業から指揮命令を受けて給与を支払われる場合(つまり使用従属関係がある場合)は、労災保険の加入義務が発生します。ただし保険料の従業員負担はないため、この場合も給与計算には含まれません。

なお雇用保険の加入については、エクスパッツと日本の企業との間で「雇用関係があるかどうか」を個別に判断して決定されます。

このように、ローカル社員かエクスパッツかは給与計算に大きく、複雑に影響するため、慎重な見極めと判断が必要と言えます。

6.一年間の給与計算の流れ

最後に、外国人従業員を雇用する企業の一年間の給与計算の流れについて、順を追って案内します。非居住者やエクスパッツのいる場合など、日本人従業員のみを雇用する企業とは異なる点が多々ありますので、参考にしてください。

その1:毎月の計算を行う

毎月決まった時期に、通常の給与計算を行ないます。これは外国人従業員の有無に関係なく、どの企業でも同じです。

その2:労働保険の年度更新を行う

毎年6月~7月に時期になると、労働保険(労災保険・雇用保険)の年度更新に向けた事務手続きが発生します。

労働保険料は前年度の賃金総額から算出されますが、雇用保険の対象除外となるエクスパッツなどの外国人がいる場合は、その従業員の給与額は含めずに計算します。

その3:年末調整を行う

毎月の給与から控除される源泉徴収税額は、源泉徴収税額表に基づいて計算される概算です。

このため1年間の給与支給額が確定した時点で正確な所得税を算出し、過不足分を年末調整で処理します。

なお外国人従業員が1年の途中で帰国して「非居住者」となるなった場合は、出国までに確定した給与支給額に基づいて年末調整を行います。

その4:住民税を計算する

「居住者」である外国人従業員については、1月1日時点の住所の有無や居住期間などによって住民税(市町村民税と道府県民税)の課税対象を判断します。

一方「非居住者」は原則として非課税です。また住民税は前年の所得を基に計算されるため、来日1年目の外国人にも課税されません。

7.まとめ

今回は、外国人従業員を雇用する企業について、税務と給与計算のポイントを説明しました。

居住者と非居住者、ローカル社員とエクスパッツなど、それぞれの区分や事情によって取り扱いが異なることを理解していただけたでしょうか?

この記事を参考にしていただけましたら幸いです。

プロフィール

2009年4月 行政書士個人事務所を開業

2012年8月 個人事務所を行政書士法人化し「さむらい行政書士法人」を設立

専門分野

外国人VISA・在留資格、外国人雇用・経営管理、永住・帰化申請

入管業務を専門とし、年間1000件以上の相談に対応

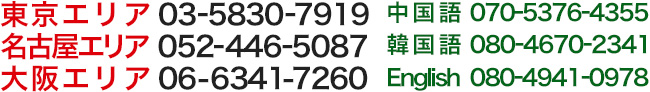

無料相談

就労ビザにあたり不安な点があったら、まずは在留資格(ビザ)申請に詳しい行政書士に相談してみることをお勧めします。早期相談が確実なビザ許可のポイントです。

さむらい行政書士法人では、就労ビザ申請についてのご相談を受け付けています。それぞれのお客様の事情に応じた対策を探り、許可までの道筋をご提案いたします。

無料相談を行っていますので、まずはお気軽にご相談ください。

ご相談のお申し込みは、①電話で相談の申し込み・②「申し込みフォーム」からインターネット申し込みの2つの方法があります。※相談は完全予約制です。

![]()

外国人雇用・就労ビザ

外国人雇用・就労ビザ

対日投資・起業

対日投資・起業

外国人雇用ガイド

外国人雇用ガイド

ご利用案内

ご利用案内

サイト運営者

サイト運営者